令和6・7年度個人市民税・県民税における定額減税

更新日:2025年7月8日

本ページは個人市民税・県民税の定額減税について記載したページになります。所得税の定額減税は国税庁のホームページをご参照ください。

令和6年度で適用される定額減税

概要

賃金上昇が物価高に追いついていない国民の負担を緩和するため、デフレ脱却の一時的な措置として、令和6年度分の個人市民税・県民税について定額減税(特別税額控除)を実施します。

対象者

令和6年度分の市民税・県民税に係る合計所得金額が1,805万円以下(給与収入のみの場合は給与収入額2,000万円以下)で所得割が課税される方

次に該当する場合は定額減税の対象外となります。

- 市民税・県民税・森林環境税が非課税の方

- 市民税・県民税均等割、森林環境税のみ課税の方

定額減税額

次の1から3までを合計した定額減税額を市民税・県民税の所得割額から減税します。ただし、定額減税額が所得割額を超える場合は、所得割額を限度とします。

1.納税義務者(本人):1万円

2.控除対象配偶者(注1)(国外居住者を除く):1万円

3.扶養親族(注2)(国外居住者を除く):1人につき1万円

(注1)控除対象配偶者:同一生計配偶者(本人と生計を一にする配偶者で、前年中の合計所得金額が48万円以下の方)のうち、本人の前年の合計所得金額が1,000万円以下である場合の配偶者

(注2)扶養親族:本人と生計を一にする親族(配偶者、事業専従者を除く)で、前年中の合計所得金額が48万円以下の扶養親族

注記:控除対象配偶者を除く同一生計配偶者(国外居住者を除く)については、令和7年度分の所得割額から減税する予定です。

定額減税の実施方法と税額通知での確認方法

定額減税の実施方法は、徴収方法により異なります。徴収方法ごとの定額減税の実施方法と税額通知での確認方法は下記の「お知らせ」を参考にしてください。

また、定額減税は、寄附金税額控除(ふるさと納税)、住宅ローン控除などの他の税額控除をすべて反映した後の所得割額から減税します。(均等割額および森林環境税額からは減税しません。)

給与特別徴収(給与天引き)の方

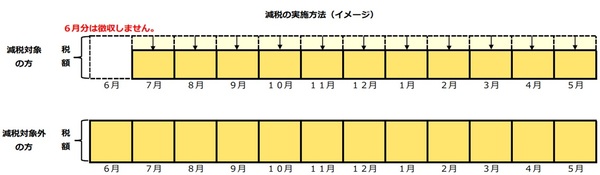

定額減税の実施方法(給与特別徴収)

令和6年度6月分は徴収せず、定額減税後の税額を令和6年7月分から令和7年5月分の11か月で分割して徴収します。定額減税が適用されない方については、通常どおりの徴収方法で徴収します。

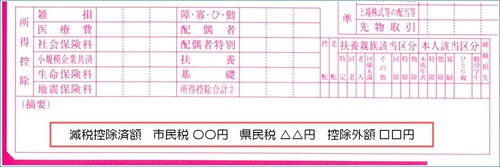

税額通知での確認方法

注記:減税控除済額とは、個人市民税・県民税における減税額のことです。

注記:控除外額とは、個人市民税・県民税における減税額のうち、所得割額から引ききれなかった減税額のことです。

詳細な定額減税の実施方法と税額通知での確認方法は下記の「お知らせ」を参考にしてください。

![]() 定額減税に関するお知らせ(給与特別徴収)(PDF:274KB)

定額減税に関するお知らせ(給与特別徴収)(PDF:274KB)

普通徴収(納付書や口座振替等)または年金特別徴収(年金天引き)の方

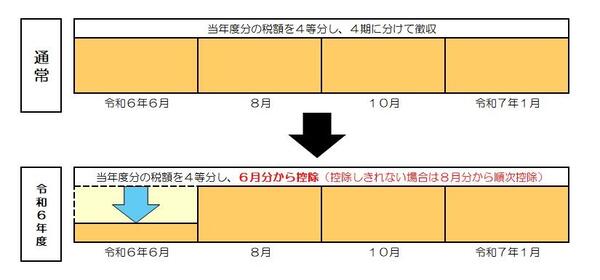

定額減税の実施方法(普通徴収)

第1期分(令和6年度6月分)の税額から控除し、第1期分から控除しきれない場合は第2期分(令和6年8月分)以降の税額から、順次控除します。

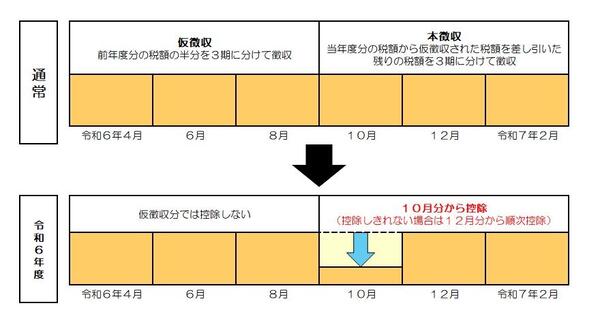

定額減税の実施方法(年金特別徴収)

令和6年度10月支払分の年金より天引きされる税額から控除し、控除しきれない場合は、12月分支払分以降の税額から順次控除します。

税額通知での確認方法

納税通知書は6月10日に発送しました。

納税通知書4ページ(口座振替の方、又は年金特別徴収のみの方3ページ)をご確認ください。

詳細な定額減税の実施方法と税額通知での確認方法は下記の「お知らせ」を参考にしてください。

![]() 定額減税に関するお知らせ(普通徴収・年金特別徴収)(PDF:586KB)

定額減税に関するお知らせ(普通徴収・年金特別徴収)(PDF:586KB)

注記:徴収方法が複数適用される場合、上記の減税の実施方法のとおりとならないことがあります。また、期限後の申告など、通常のスケジュールで処理できなかったものも同様になります。

令和7年度で適用される定額減税

概要

令和6年度の個人住民税額及び定額減税額は、令和5年中の所得や扶養状況等から算出していますが、令和5年末時点の「控除対象配偶者以外の同一生計配偶者」(注1)の情報は、納税義務者からの申告がない限り捕捉できないため、令和6年度分の個人住民税において全ての対象者を把握し定額減税を行うことは、実務上、困難であることから「控除対象配偶者以外の同一生計配偶者」に係る定額減税は、令和7年度の個人住民税で行うこととされました。

(注1)前年中の合計所得金額が1,000万円を超える納税者と生計を一にする配偶者で、配偶者自身の前年中の合計所得金額が48万円以下の方

対象者

令和7年度分の市民税・県民税に係る合計所得金額が1,000万円超1,805万円以下の納税義務者のうち、控除対象配偶者以外の同一生計配偶者(国外居住者を除く。)を有する納税者(給与収入のみの方の場合は給与収入1,195万円超2,000万円以下の納税者(子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける方は、1,210万円超2,015万円以下))で所得割が課税される方

定額減税額

控除対象配偶者以外の同一生計配偶者分:1万円

注記:市民税・県民税の税額控除後の所得割額から減税します。

定額減税の実施方法と税額通知での確認方法

実施方法

令和6年度は給与に係る特別徴収の場合6月分を徴収しない、普通徴収の場合は1期分から減税分を差し引く等により実施しましたが、令和7年度はこうした特例的な対応はなく、定額減税後の年税額を通常通りの納期(納付月)に均して徴収することとなります。

税額通知での確認方法

注:令和6年度は令和7年度にお読み替えください。

定額減税補足給付金(調整給付)について

定額減税しきれない差額分がある場合は、調整給付金を支給する予定です。詳細は下記のページをご確認ください。

当初給付・・・令和6年分推計所得税額(令和5年分所得税額)又は令和6年度分住民税所得割額を上回る方が対象(令和6年10月31日受付終了)

不足額給付・・・令和6年度に実施した当初給付にて算定した給付金の金額に、不足が生じる方が対象

関連リンク

![]() 総務省:「個人住民税における定額減税について」(外部サイト)

総務省:「個人住民税における定額減税について」(外部サイト)

![]() 内閣官房ホームページ:「新たな経済に向けた給付金・定額減税一体措置」(外部サイト)

内閣官房ホームページ:「新たな経済に向けた給付金・定額減税一体措置」(外部サイト)

PDF形式のファイルを開くには、Adobe Acrobat Reader DC(旧Adobe Reader)が必要です。

お持ちでない方は、Adobe社から無償でダウンロードできます。

![]() Adobe Acrobat Reader DCのダウンロードへ

Adobe Acrobat Reader DCのダウンロードへ

お問い合わせ

健康福祉部 社会福祉課 臨時給付金担当

電話:048-996-2111 内線801