市民税・県民税の住宅借入金等特別税額控除

更新日:2022年12月14日

市民税・県民税の住宅借入金等特別税額控除の制度とは

所得税において住宅借入金等特別控除(以下を「住宅ローン控除」といいます)を受けている方を対象に、所得税から控除しきれない額を翌年度の市民税・県民税の所得割から控除することができる制度です。

控除の対象となる方

次の要件全てに当てはまる方

(1) 所得税の住宅ローン控除を受けている方

(2)「平成21年から令和7年まで」に住宅を購入し、引き続き居住している方

(3) 所得税から控除しきれない住宅ローン控除の金額があった方

手続き方法

確定申告をしない方(給与所得者)

給与所得の方は、勤務先からいただく給与所得の源泉徴収票に「住宅借入金等特別控除可能額」と「居住開始年月日」の記載があり、かつ源泉徴収税額が0円の方が対象です。

平成21年度(平成20年分の所得)までは、対象となる方が源泉徴収票を添付して市へ申告することになっていましたが、平成22年度(平成21年分の所得)からは、勤務先から八潮市へ提出される給与支払報告書に「住宅借入金等特別控除可能額」と「居住開始年月日」の記載があれば、自動的に税額控除の適用が受けられ、市への申告は不要になります。

つきましては、給与支払報告書の該当事項に記載不備があると税額控除の適用が受けられませんので、年末調整後、勤務先から交付される給与所得の源泉徴収票にて、これらの事項の記載内容をご確認ください。

なお、記載がない場合などは、勤務先にお問い合わせください。

確定申告をする方(自営業者や給与所得者で医療費控除などを受ける方)

確定申告書に「所得税の住宅借入金等特別控除の額」を記載し、上記の控除の対象となる方は、自動的に税額控除の適用が受けられます。よって、これまで確定申告と併せて提出いただいていた市への申告は不要になりました。

確定申告の記入(提出)にあたり、記入漏れのないよう十分注意してください。

市民税・県民税の住宅借入金等特別税額控除額

次の(1)または(2)のいずれか小さい額が控除されます。

| (1) | 住宅借入金等特別控除可能額から所得税を差し引いた金額 | ||||

|---|---|---|---|---|---|

| (2) | (ア) |

平成21年1月1日から平成26年3月31日までに入居した場合(注1) 令和4年1月1日から令和7年12月31日までに入居した場合 所得税の課税総所得等×5パーセント(最高97,500円) |

|||

| (イ) |

平成26年4月1日から令和3年12月31日までに入居した場合 (注2) 所得税の課税総所得等×7パーセント(最高136,500円) |

||||

(注1)

平成19年・平成20年中に居住した場合、市民税・県民税の住宅借入金等特別税額控除の適用はありません。

(注2)

(イ)は、消費税率8パーセントまたは10パーセントで支払った場合であり、消費税率5パーセントで支払った場合については、(ア)が適用されます。

市民税・県民税の住宅借入金等特別税額控除の期間

| 入居した年月 | 控除期間 | |||

|---|---|---|---|---|

| 既存住宅 | 新築住宅 | |||

| 認定住宅等(注1) | それ以外(注2) | 認定住宅等(注1) | それ以外(注2) | |

| 平成21年1月1日から平成26年3月31日 | 10年 | 10年 | 10年 | |

| 平成26年4月1日から令和3年12月31日 | 10年 (特例対応により最大13年) | |||

| 令和4年1月1日から 令和5年12月31日 |

13年 | |||

| 令和6年1月1日から 令和7年12月31日 |

13年 | 10年 | ||

(注1)「認定住宅等」とは、認定長期優良住宅・認定低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅を指します。

(注2)「それ以外」とは、省エネ基準を満たさない住宅を指します。

消費税率の引き上げに伴う住宅ローン控除の拡充

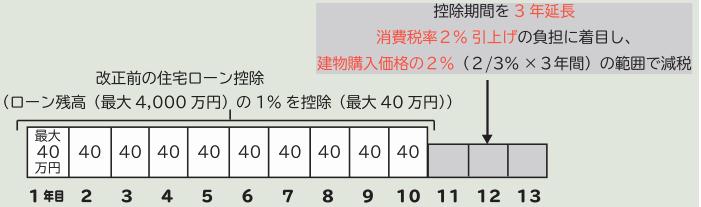

消費税率10パーセントが適用される住宅取得等について、令和元年10月1日から令和2年12月31日までの間に居住の用に供した場合、税制上の支援措置として、住宅ローン控除の控除期間が3年間延長されました(下記の「拡充のイメージ」をご参照ください)。

<拡充のイメージ(一般住宅の場合)>

注記:認定住宅の場合、居住1年目から10年目は各年、ローン残高(最大5,000万円)の1パーセントを控除(最大50万円)

(注1)

所得税額から控除しきれない額を、現行の制度と同様に控除限度額(所得税の課税総所得金額7パーセント(最高13.65万円))の範囲で、個人住民税額から控除します。

(注2)

11年目以降の3年間は、各年において(1)または(2)のいずれか少ない金額を控除します。

(1)住宅ローン年末残高×1パーセント

(2)建物購入価格×2/3パーセント

住宅ローン減税の適用要件の緩和(新型コロナウイルス感染症関係)

消費税率10パーセントが適用される住宅取得などについて、令和2年12月31日までに居住開始できなかった場合でも、次の(1)~(3)の要件を全て満たしている場合は、住宅ローン控除の期間延長(10年→13年)が適用されます。

適用要件

(1)新型コロナウイルスの感染症およびそのまん延防止のための措置の影響により、注文住宅、分譲住宅、既存住宅または増改築などを行った住宅への居住開始が遅れたこと。

(2)一定の期間(注文住宅を新築する場合は令和2年9月末、それ以外の場合は令和2年11月末)までに新築した住宅などに係る契約が行われていること。

(3)令和3年12月末までに居住開始していること。

詳しくは、次のページをご参照ください。

住宅ローン控除の特例期間の延長

住宅ローン控除の控除期間を13年間とする特例期間が延長され、令和3年1月1日から令和4年12月31日までの間に入居した方が対象となりました。

適用要件

(1)新築住宅は、令和2年10月から令和3年9月末までに契約

(2)建売・中古・増改築などは、令和2年12月から令和3年11月末までに契約

(3)令和4年末までに居住の用

(4)面積要件:50平方メートル以上(現行)

特例:所得1,000万円以下の年に限り、40平方メートル以上50平方メートル未満の住宅にも適用

現行:その年の合計所得金額が3,000万円以下の年に限り適用

詳しくは国税庁ホームページをご確認ください。